한국항공우주의 주가 전망은 현재로서는 하락하는 경향을 보이고 있습니다. 하지만 한국항공우주는 항공 및 우주 산업에서 중요한 역할을 수행하고 있으며, 항공기, 우주선, 위성체, 발사체 등을 설계, 제조, 판매, 정비하는 등 다양한 사업을 영위하고 있습니다. 향후 국내외 수주 모멘텀이 발생할 것으로 전망되고 있어, 이를 토대로 실적 개선과 수익성 증가가 기대됩니다. 따라서 장기적인 관점에서는 한국항공우주의 주가가 상승할 가능성이 있습니다.

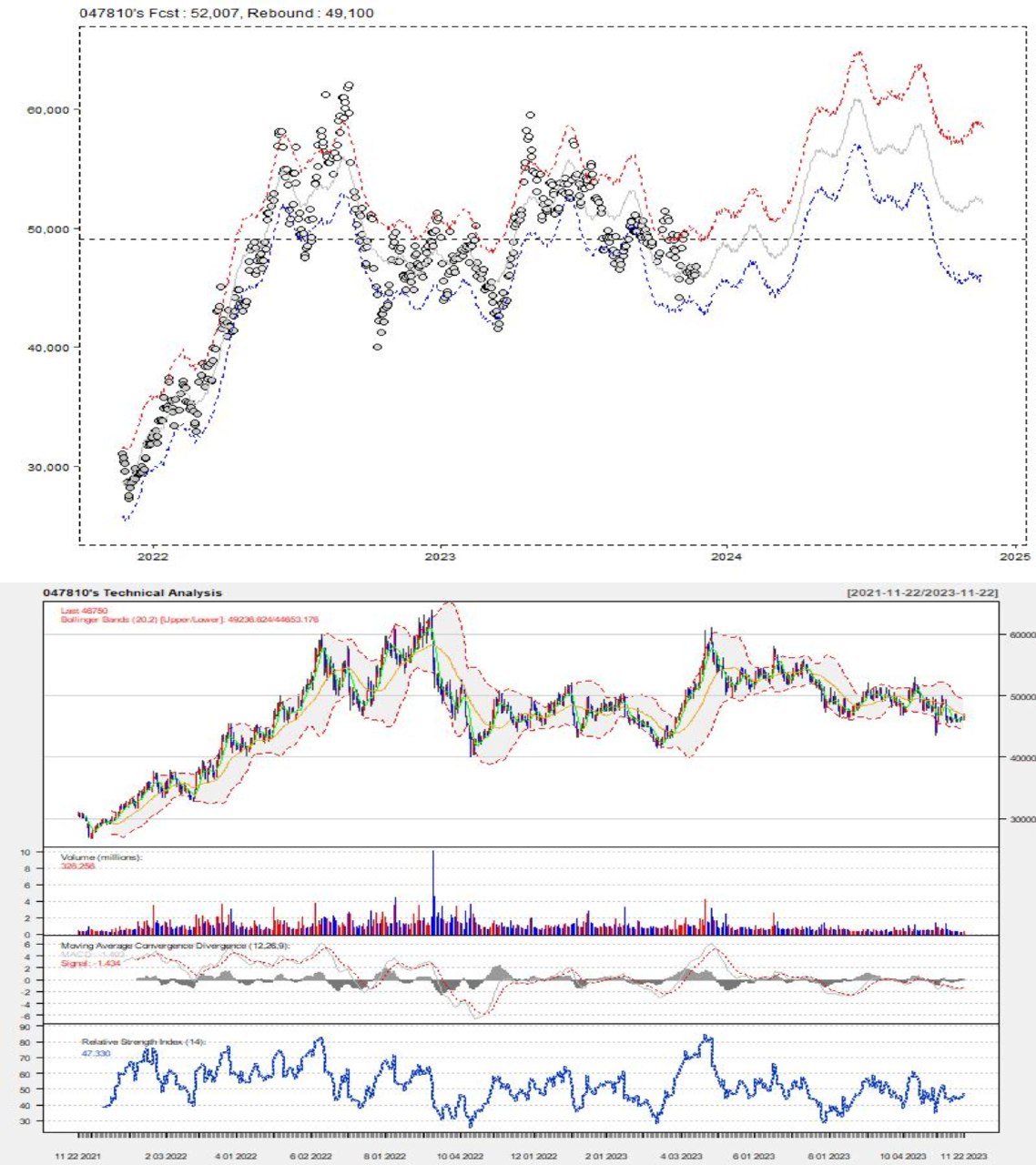

한국항공우주(47,000 ▲ 250)에 대해 시계열 모델로 예측한 1년 미래주가는 52,008원, 지지(저항)라인은 49,100원이며 예측 최저가는 25,183원, 예측 최고가는 59,334원 입니다. 주가의 추세는 비선형이며, 계절성과 휴일 효과가 있습니다. 예측된 주가는 실제 주가와 다를 수 있으므로 참고만 하시기 바랍니다.

기술적으로 한국항공우주 종목은 5일 이동평균이 20일 이동평균보다 낮은 단기하향추세이고 macd 지표는 -1.4025, macd 시그널은 -1.4343이며 종가는 볼린저밴드 범위 내 있으며 rsi 지표가 47.3302인 종목입니다.

한국항공우주의 전망은 현재 단기하향추세이고, MACD 지표와 MACD 시그널은 음수를 나타내고 있습니다. 이는 매도 신호를 나타낼 수 있으며, 주가가 계속해서 하락할 가능성이 있습니다. 종가가 볼린저 밴드 범위 내에 있으므로 가격의 변동성은 일반적인 수준이라고 볼 수 있습니다. RSI 지표가 47.3302로 중립적인 수준에 위치해 있으며, 향후 주가의 방향을 명확히 판단하기 어려울 수 있습니다. 따라서 한국항공우주의 전망은 현재 상황에서는 불확실하며, 추가적인 기술적 분석이 필요할 수 있습니다.

장기적인 펀더멘털측면에서 동 종목의 재무구조는 영업이익률이 5.08%, 순이익률과 ROE는 각 각 4.16%, 8.78%이고 부채비율은 434.84%이며 유보율은 197.27%입니다.

한국항공우주의 영업이익률은 5.08%로, 회사의 영업활동에서 발생한 이익이 매출액의 5.08%를 차지하고 있다는 것을 의미합니다. 이는 회사의 영업활동이 비교적 효율적이라는 것을 나타냅니다.

순이익률은 4.16%로, 회사의 순이익이 매출액의 4.16%를 차지하고 있다는 것을 의미합니다. 이는 회사의 순이익이 매출액에 비해 상대적으로 낮다는 것을 나타냅니다.

ROE(자기자본이익률)은 8.78%로, 회사의 순이익이 자기자본에 대해 8.78%의 이익을 창출하고 있다는 것을 의미합니다. 이는 회사의 자본운용 효율성이 비교적 높다는 것을 나타냅니다.

부채비율은 434.84%로, 회사의 부채가 자기자본에 비해 매우 높다는 것을 의미합니다. 이는 회사의 부채 상환 능력이 상대적으로 낮다는 것을 나타냅니다.

유보율은 197.27%로, 회사의 유보금이 주주에 대해 197.27%를 초과하고 있다는 것을 의미합니다. 이는 회사의 안정성이 상대적으로 높다는 것을 나타냅니다.

한국항공우주의 재무구조를 종합해보면, 영업이익률과 ROE가 비교적 높지만, 순이익률은 낮은 편입니다. 또한 부채비율이 매우 높고, 유보율은 높은 편입니다. 이는 회사의 재무구조가 안정적이지 않을 수 있으며, 부채 상환 능력과 자본운용 효율성을 개선해야 한다는 것을 나타냅니다.

상기내용은 인공지능에 의해 생성된 답변입니다. 투자판단을 위해서는 추가적인 분석이 필요할 수 있습니다.

https://leenaissance.site/

리네상스파운드리

주식투자에 최적화된 생성형 인공지능, 파운드리봇에게 무엇이든 물어보세요..

leenaissance.site

'종목분석' 카테고리의 다른 글

| 카페24 주가전망 (0) | 2023.12.06 |

|---|---|

| 흥아해운 주가 전망 (0) | 2023.11.24 |

| 2023.11.25일의 행운번호에 대한 인공지능의 답변 (0) | 2023.11.21 |

| 이번주 로또 번호에 대한 인공지능의 답변 (0) | 2023.11.20 |

| 뉴욕증시 전망에 대한 인공지능의 답변 (0) | 2023.11.15 |

댓글