오라클의 주가 전망은 현재 둔화되고 있습니다. 최근 분기 실적이 예상치를 밑돌았고 클라우드 매출 증가율이 둔화되었습니다. 이로 인해 주가가 급락하였으며, 경제 둔화로 인해 증시가 제한적인 상승세를 보일 것으로 전망됩니다. 따라서 오라클의 주가는 현재 불안정한 상태이며, 향후 주가 변동은 경제 상황과 기업 실적에 따라 달라질 수 있습니다.

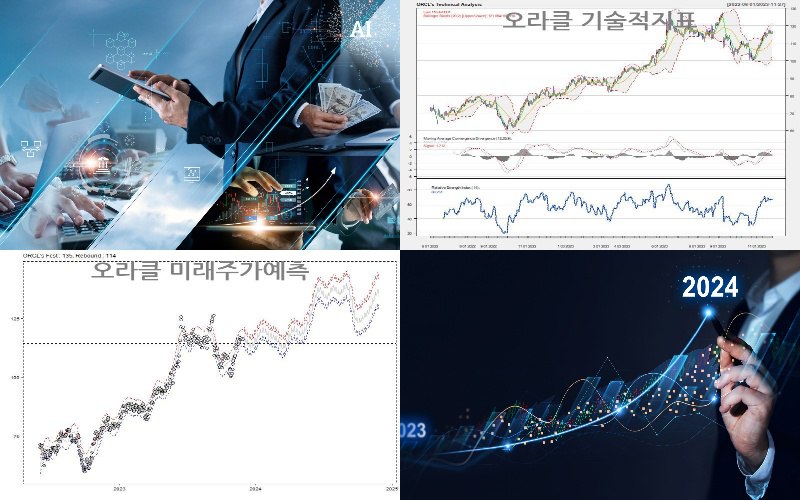

오라클에 대해 시계열 모델로 예측한 미래주가는 135.34$, 지지(저항)라인은 114.46$, 예측 최저가는 59.99$, 예측 최고가는 158.77$ 입니다. 주가의 추세는 비선형이며, 계절성과 휴일 효과가 있습니다. 예측된 주가는 실제 주가와 다를 수 있으므로 참고만 하시기 바랍니다.

기술적분석 결과 상승할 것으로 예상됩니다. 5일 이동평균이 20일 이동평균보다 높은 단기상향추세는 주가가 상승하는 추세를 보이고 있다는 것을 나타냅니다. MACD 지표와 시그널은 양수로 나타나고 있으며, 이는 상승하는 모멘텀을 나타냅니다. 종가가 볼린저 밴드 범위 내에 있으므로 주가가 안정적으로 움직이고 있다고 볼 수 있습니다. RSI 지표가 66.3622로 상승추세를 나타내고 있으며, 주가가 상승한 후에도 상승할 여력이 남아있을 수 있습니다. 따라서 오라클의 전망은 상승할 것으로 예상됩니다.

장기적인 펀더멘털측면에서 오라클 종목의 재무구조를 분석해보면, 매출총이익률이 72.85%로 높은 수준을 보입니다. 이는 회사가 제품 또는 서비스를 생산하는 과정에서 발생하는 비용을 효율적으로 관리하고 있음을 나타냅니다. 높은 매출총이익률은 기업의 경제적인 안정성과 수익성을 나타내는 중요한 지표 중 하나입니다.

또한, 순이익률이 17.02%로 상당히 높은 편에 속합니다. 이는 오라클이 매출액에서 발생하는 비용 및 세금 등을 효율적으로 관리하고 있으며, 순이익을 증대시키는 데 성공하고 있다는 것을 의미합니다. 높은 순이익률은 기업의 경영능력과 수익성을 나타내는 중요한 지표입니다.

유동비율은 25.52%로 비교적 낮은 편에 속합니다. 유동비율은 기업의 당좌자산을 당좌부채로 나눈 지표로, 기업의 당좌성금을 얼마나 보유하고 있는지를 나타냅니다. 낮은 유동비율은 기업의 당좌성금이 부족하거나 부채가 많아 재무위험이 존재할 수 있음을 나타낼 수 있습니다. 따라서 오라클은 유동성 측면에서 주의가 필요한 상황일 수 있습니다.

부채비율은 67.33%로 중간 정도의 수준입니다. 부채비율은 기업의 부채 규모를 자기자본으로 나눈 지표로, 기업의 재무위험을 평가하는 데 사용됩니다. 일반적으로 낮은 부채비율은 기업의 재무위험이 낮다는 것을 의미하며, 높은 부채비율은 기업의 재무위험이 높다는 것을 나타냅니다. 오라클의 경우, 중간 정도의 부채비율을 보이고 있으므로 재무위험은 존재하지만 과도한 부채 부담은 없는 것으로 판단됩니다.

종합적으로 분석해보면, 오라클은 매출총이익률과 순이익률이 높은 편이지만 유동비율이 낮고 부채비율이 중간 정도인 상황입니다. 따라서 오라클은 경제적으로 안정적이며 수익성이 높은 기업이지만 유동성 측면에서 주의가 필요한 상황입니다. 장기적으로는 경쟁력 있는 제품과 서비스를 유지하고, 유동성을 개선하며 부채를 관리하는 등의 전략을 통해 재무구조를 개선할 필요가 있습니다.

상기내용은 인공지능에 의해 생성된 답변입니다. 투자판단을 위해서는 추가적인 분석이 필요할 수 있습니다. DB금융투자 계좌개설하고 인공지능 다빈치를 무료로 이용하세요.

https://davincistock.co.kr/

인공지능 다빈치

증권, 주식, 채권, 파생상품, 시장동향, 투자전략, 포트폴리오, 시장전망 등 무엇이든 물어보세요.

davincistock.co.kr

'해외주식' 카테고리의 다른 글

| 스타벅스 주가 전망 (0) | 2023.12.17 |

|---|---|

| 코스트코 주가 전망, 매매전략 (0) | 2023.12.15 |

| 나이키 주가 전망 (0) | 2023.12.12 |

| 퀄컴의 미래 주가 전망 (0) | 2023.12.08 |

| 엔비디아 주가 분석 (0) | 2023.12.06 |

댓글